Федеральная служба защиты прав потребителей снова вышел на сообщение с финсектором. Ведомство Геннадия Онищенко готовится проверить выполнение закона «О банковской деятельности и банках», обязывающего банки с июля доводить до заемщика данные о полной стоимости кредита.

По словам главы управления защиты прав потребителей Роспотребнадзора (РПН) Олега Прусакова, испытания начнутся не так долго осталось ждать: соответствующее поручение уже направлено в территориальные представительства РПН. Банки же должны к этим испытаниям готовиться со всей тщательностью: развесить на стендах материалы с информацией о стоимости кредитных продуктов, примерами расчетов ежемесячных платежей, дополнительных рабочих групп и т. д.

Внимания РПН удостоятся не все розничные кредиты: послабление сделают для пластиковых карт и ипотечных кредитов, выданных по плавающей ставке, — заблаговременно назвать полную сумму выплат нереально. Но в случае если с картами все ясно (отделения РПН уже давали предупреждение заемщиков, что кредитки — самый ужасный зверь в лесу), то с плавающей ставкой все значительно увлекательнее.

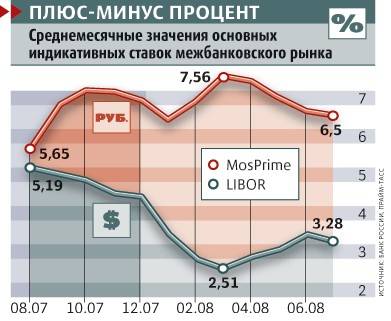

Ее значение изменяется в зависимости от цены денег на межбанковском рынке, и конечную цена кредита угадать запрещено.

В случае если сотрудники Роспотребнадзора покажут известное рвение (другими словами будут контролировать банки довольно часто и скрупулезно, с написанием актов и обнародованием результатов), то кредитным организациям переход на плавающие ставки весьма может оказать помощь. Действительно, последствия для заемщиков могут быть очень и очень неприятными.

Банки, устанавливающие плавающие ставки по кредитам, в большинстве случаев, приобретают финансирование кроме этого по плавающим ставкам. Исходя из этого для заемщиков цена займа привязана к ставке Английской банковской ассоциации (LIBOR), в случае если заем номинирован в долларах, и ставке Национальной валютной ассоциации (MosPrime), в случае если речь заходит о рублевом кредите.

Как раз так поступили кое-какие российские банки в осеннюю пору прошлого года, в то время, когда цена денег на межбанковском рынке превысила минимальную цена ипотечных кредитов. Для банка такая стратегия удачна: он перекладывает риски недостатка ликвидности на собственных клиентов.

Но может появиться обстановка, в то время, когда ставка для заемщика вырастет так, что он будет просто не способен выплачивать кредит. Как подсчитал замдиректора департамента ипотечного кредитования Бинбанка Вячеслав Пантелеев, при сумме кредита $200 000, сроке кредитования 20 лет и ставке 9% годовых ежемесячный платеж по кредиту образовывает $1799.

При же роста ставки на 1 п. п. платеж увеличится до $1930. А ведь рост ставки может составить и 2, и 3 п. п. (что и происходило в последний год на рынке).

В Соединенных Штатах в начале 2007 г. именно это и произошло. Вначале используемая американскими банками схема, при которой плавающая ставка вводилась лишь через два года по окончании выдачи кредита, разрешала заемщику кроме того получить, реализовав дом перед наступлением часа икс.

Но падение цен на недвижимость сделало неосуществимым погашение займов методом продажи залога, а рост ставки ФРС стал причиной неплатежеспособности клиентов.

В Российской Федерации у банков приманки в виде льготного периода нет. Тем, кто берет ипотеку по плавающим ставкам (данный продукт предлагают на данный момент «ДельтаКредит», «КИТ Финанс», ДжиИ Мани Банк и Столичное ипотечное агентство), приходится сходу платить по полной.

Единственный плюс — плавающие ставки немного ниже фиксированных. на данный момент рублевые кредиты теоретически возможно забрать по 11%, долларовые — по 8%. При средних фиксированных ставках 12,5 и 10,9% условия кажутся удачными.

Путешествие в Китай. Недорого и с большим погружением